いつか誰かと共に暮らす予定の人も、しばらくはひとりでいいかな、という人も、「お金と住まいの教養」を少しずつ身につけていきませんか? 『学校では教えてくれない! 一生役立つ「お金と住まい」の話』著者、寺岡孝さんの連載【お金と住まいの教養を持つオンナ】#4(前編)では、不動産投資を始める前に知ってほしい話をお届けします。

いつか誰かと共に暮らす予定の人も、しばらくはひとりでいいかな、という人も、「お金と住まいの教養」を少しずつ身につけていきませんか? 『学校では教えてくれない! 一生役立つ「お金と住まい」の話』著者、寺岡孝さんの連載【お金と住まいの教養を持つオンナ】#4(後編)では、不動産投資を始めて失敗した方たちの事例をご紹介します。

「将来、ひとりになったらどうしよう」。こんな不安を胸に、ある1本の電話から営業を受けてしまった女性もいるのでは。

「誰でも簡単に副収入が得られる」と言われた後に待ち受ける末路とはどんなものなのでしょうか。

私のところへ相談にやってきたある女性の話をしましょう。

彼女は某大学病院に勤務する看護師で、投資用のワンルームマンションを3戸購入していました。マンションオーナーであり、不動産投資家であるわけです。

彼女の投資の内容を見てみると、実は、ワンルームマンションを購入するための借入金で身動きが取れない状態になっていました。マンションオーナーや投資家は表向きの顔。実際は“借金まみれ”というわけです。

その彼女は不動産会社に上手いことを言われて、ワンルームマンションを高値で買わされていました。

その内容は、月々のローンの支払いと付帯する費用などが家賃収入を上回ってしまうため、毎月赤字で持ち出しを余儀なくされています。そのため、黒字でインカムゲインが発生するのはローンを払い終わる30年後。

そこまで待たなくてはいけないわけです。皆さん誰もが長すぎると思いますよね。

でも、そのあたりのことをよくわかっている不動産会社はこう言います、「30年後は年金代わりになりますよ」と。

今はちょっと大変でも、先々は楽になる。将来に不安を抱える私たちの心の隙をうまく突いてくるわけで、いわゆる不動産会社のポジショントークを信用してしまっているわけです。

でも、よく考えてみてください。30年の間に物件は古くなるので家賃は下落するでしょう。今は低い金利も将来はどうなるかわかりません。

景気に連動して不動産の市況も変化するはず。そもそも日本は地震が多い国ですから、いつ壊れてしまうのかわかりません。

つまり、30年間に考え得るリスクは枚挙にいとまがないわけです。

それらのリスク要因がなにも加味されていないのに、不動産会社は「安定した利益が出ます」と投資を煽ります。

しかし、プロに言わせれば、それは「インカムゲイン幻想」であり、巷に溢れる投資用マンションのオーナーのほとんどは、不動産会社の甘言に洗脳されてしまい、現実を直視できなくなっているのです。

投資の基本は「安く買って高く売り、キャピタルゲイン(売却益)を得る」こと。その基本が最初から無視されているのが不動産投資の現状です。

投資用マンションを高く買った彼女は、結果的に安く売ることになるはず。それではインカムゲイン(運用益)もキャピタルゲインも得ることができず、儲かるのは“元締め”の不動産会社だけという構図です。

30年後の利益を求めるために、いま何千万円ものローンを組むのは、ハッキリ言って間違っています。でも私は繰り返しになりますが、「不動産投資は絶対にダメ!」と訴えたいのではありません。むしろ、やり方さえ間違えなければ、リスクの少ない投資のひとつだと考えます。

最近の風潮やプロパガンダに騙されず、自己の責任でしっかりと不動産投資を考えたとき、「出口戦略」をきちんと考えてからやるべきでしょう。

先ほどの彼女、30年後に年金代わりになるまで、このワンルームマンションを所有しておくそうです。

もうひとつ、私がアドバイスしたふたり目の女性の事例をご紹介しましょう。

婚活パーティーで不動産投資会社の営業マンに出会ったある女性は、東京郊外に2310万円でワンルームマンションを購入していました。ここでも、相場より高く買わされていました。

そして、賃料収入がいわゆるサブリースで年に約80万円、加えてローンの方は今話題のスルガ銀行で高い金利の融資を受けていました。

厳密に計算してみると、年に約20万円の赤字が出ていて、それが10年続けば200万円の赤字ですから、まったく割に合いません。

女性は「損切りして売却してしまったほうが気分的に楽になれるし、市場が活況を呈している今のうちのほうがいい」ということで売却に到りました。彼女はほっと胸をなでおろし、心穏やかな生活がやっと戻ってきたと喜んでいます。

将来の不安を突いて、「30年後には年金代わりになる」と不動産会社はよく言います。

しかし、30年後にマンションがどうなっているか、想像してみてください。もし想像ができないのなら、今盛んに建て替えが進められている公営住宅の古い団地を思い浮かべるといいでしょう。

今購入した物件が30年後にどうなっているのかは誰もわかりません。「価値ゼロ」にでもなれば、負債だけが残り、“将来の年金”ところではありませんし、入居者の入れ替えに伴う修繕や管理費・修繕積立金の値上げなどでさらに持ち出しが増える可能性すらあります。

また、今は金利が低いので“借り徳”に見えますが、金利が将来的に上がらない保証はまったくありません。

不動産投資、とりわけワンルームマンションや賃貸マンション1棟モノの販売は活況を呈していますが、冷静に見る必要があります。

ここで東京カンテイの資料をもとに東京のマンション価格の推移をお話します。

例えば、東京都23区の中古マンション70㎡換算の価格推移では、2011年1月期で4294万円であったのが、2017年1月期で5326万円まで上昇、6年で1000万円もの価格上昇となっています。

この上昇傾向は2015年7月期を境にして、現在までほぼ横ばいの状況で推移しており、現状は高止まりになっています。

中でも都心6区に限定してみると、2011年1月期で5555万円であったのが、2017年1月期で7282万円まで上がり1700万円以上も値上がりしています。

ただ、このエリアも2015年7月期を境にして現在までほぼ横ばいの状況で推移しており、こうした視点から見ると、価格はピークと言えます。

また、投資用のマンション価格の推移は不動産経済研究所の調査によると、2012年以降、首都圏の投資用マンションの価格は上昇傾向を示していて、2012年の平均価格は2382万円に対し、2016年には2754万円と4年間で約400万円も値上がりしています。ファミリー向けマンションと同様に価格的にはほぼピークと言えます。

この状況を見る限り、業界が今、現在活況なのは物件を高く売ることができて、なおかつ購入需要が高いからと言えるでしょう。

そうなると、不動産投資家は高値でつかまされている可能性が大だということです。ですから、この時期に物件を購入する場合には注意が必要で、「今は買わない」という選択肢を持つ必要があります。

私は不動産投資の基本は、家賃収入(インカムゲイン)が返済を上回るようにプラスで回して、時機を見て売却して、トータルでプラスにすることだと思います。

例えば、1000万円で購入した物件を年間賃料72万の収入が確保可能な場合(表面利回り約7%)、この物件を5年間所有すると、その間、トータル360万円の賃料収入が得られます。

5年後に売却して、900万円で売れた場合、100万円の資産マイナスが発生しますが、賃料合計は360万円ありますから、260万円の収益となります。1000万円の投資に対して、年5%の利回りが可能となります。

このシミュレーションには、ローン返済が入っていません。まったくローンを否定するわけではありませんが、不動産投資においては、年間収支が必ずプラスにならなければやる意味がないと思っているからです。

ですから、自己資金が出せない人は不動産投資に手を出すべきではないとアドバイスしています。では、不動産投資で成功を収めているのは、どのような人たちでしょうか。その人たちはどのような投資スタンスをとっているのでしょうか。

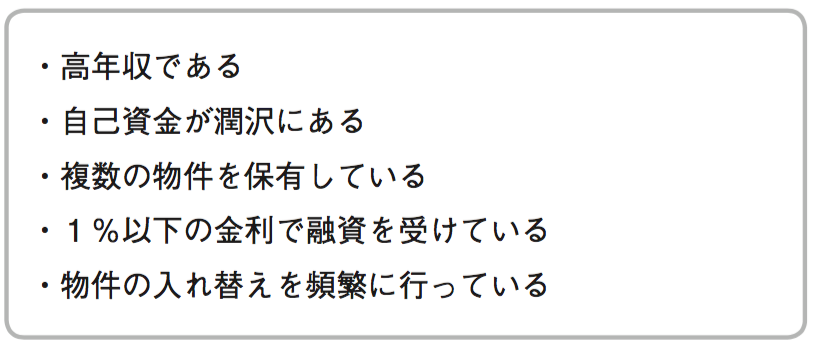

私のところに相談に来られた方の傾向から、ここ3年くらいで不動産投資によって資産を増やしている人のプロフィールや投資手法の共通点を書き出すと次のようになります。

ここからわかることは、彼らはインカムゲインとキャピタルゲインをバランスよく組み合わせて機を見るに敏で、売り時を逃さず、また有利な物件があればすぐに乗り換えています。

要するに投資のタイミングを見極める能力があるものの、これは手元にすぐに動かすことができる自己資金があるからこそ可能だということ。

不動産投資は、他の株やFXなどの金融商品との違いがクローズアップされがちですが、投資であることに変わりはなく、投資原則も当てはまるはずです。

投資原則とは安く買って高く売る、あるいは安い金利で資金を借りて高い利回りでお金を回すことです。それでその差額が「儲け」となるわけです。

成功している人たちは、損切りしてでもより儲かる物件へ、すぐにシフトすることができるから成功しているのです。ひとつの物件に縛られて身動きができなくなる可能性があるのであれば、不動産投資はやらない方が賢いといえます。

繰り返しますが、私が不動産投資より先にマイホーム投資を勧めるのは、最初にローンを使って不動産投資をやってしまうと一生、家なき子で終わる可能性が高いからです。最初に自宅を買って、それから余剰資金があれば不動産投資をすればいいと思います。

いつか誰かと共に暮らす予定の人も、しばらくはひとりでいいかな、という人も、「お金と住まいの教養」を少しずつ身につけていきませんか? 『学校では教えてくれない! 一生役立つ「お金と住まい」の話』著者、寺岡孝さんの連載【お金と住まいの教養を持つオンナ】#4(前編)では、不動産投資を始める前に知ってほしい話をお届けします。

Text/寺岡 孝(てらおか たかし)

1960年東京都生まれ。アネシスプランニング株式会社代表取締役。住宅コンサルタント。住宅セカンドオピニオン。 大手ハウスメーカーに勤務した後、2006年にアネシスプランニング株式会社を設立。住宅の建築や不動産購入・売却などのあらゆる場面において、お客様を主体とする中立的なアドバイスおよびサポートを行っている。これまでに2,000件以上の相談を受けている。 東洋経済オンライン、ZUU online、スマイスター、楽待などのWebメディアに住宅、ローンや不動産投資についてのコラム等を多数寄稿。著書に『不動産投資は出口戦略が9割』(クロスメディア・パブリッシング)がある。

いろいろな顔を持つ女性たちへ。人の多面性を大切にするウェブメディア「DRESS」公式アカウントです。インタビューや対談を配信。