相続税の節税といえば「生命保険」

「生命保険」と聞くと、死亡保障など万が一に備えて入るもの、というイメージを持たれている方が多いかと思います。もちろん貯蓄目的で生命保険に入る方もいらっしゃるのですが、実は生命保険は節税としてとても有効な手段です。今回は、相続税の節税としても使い勝手の良い「生命保険」について、以下、順を追って説明していきます。

■生命保険の法律的な位置づけ

相続税が課税される財産は、大きく分けると

1.相続財産

2.みなし相続財産

の2種類があります。

(1)相続財産

まず、相続財産ですが、本来の相続財産は民法上の相続財産のことであり、有形無形を問わず金銭で見積もることができる財産はすべて含まれます。

つまり、値段の付くものは財産になるのです。

具体的には、土地・建物・有価証券・現金預貯金・特許権・著作権などさまざまなものがあります。

なお、相続税法上は下記のものなど、一定の財産については非課税財産として相続税は課税されません。

〇墓地、仏壇、仏具、祭具

〇公益事業の用に供する財産

〇国、地方公共団体、特定の公益法人等に対して贈与(寄付)した財産

〇心身障害者扶養共済制度に基づく給付金を受ける権利 等

(2)みなし相続財産

次にみなし相続財産ですが、被相続人の死亡により支払われる生命保険金等や遺族に対して支払われる退職手当金等が該当します。

みなし相続財産とは、民法上の相続財産には該当しないけど、相続税法上、相続財産とみなして相続税が課税されるものとなります。

つまり、民法上は、生命保険金等は受取人の固有の財産(相続財産ではない)となりますが、相続税法上は相続財産とみなされるのです。

民法 → 相続財産ではなく、受取人の財産

相続税法 → 民法上の相続財産ではないけど、相続財産とみなして課税対象になる

■相続税が課税される場合

生命保険金等がみなし相続財産として課税されるケースは、保険料を被相続人が負担していた場合になります。

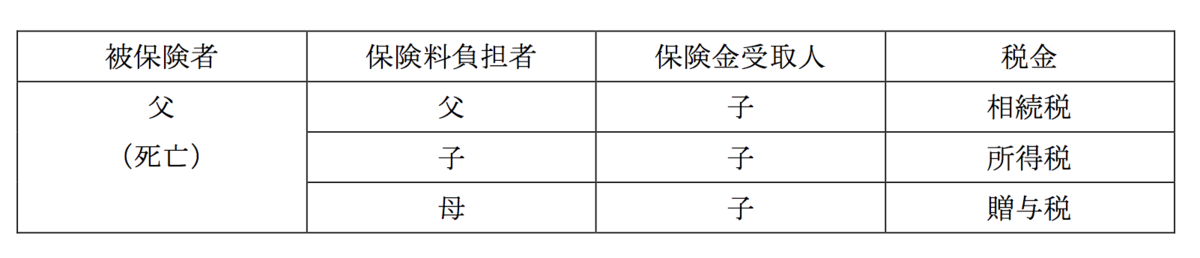

生命保険金等は保険料負担者(通常は契約者になります)と保険金受取人の関係によって、課税される税金が異なってきます。

課税関係の例を下記の表にまとめます。

被保険者と保険料負担者が同一の場合には、今回の話にもあるように相続税の対象となります。

保険料負担者と受取人が同一の場合には、自身の支払った保険料に対して死亡保険金を受け取るため、所得税の対象となります。

被保険者と保険料負担者と保険金受取人が異なる場合には、贈与税の対象となります。

■なぜ生命保険が節税になるのか?

生命保険金等について、被相続人が保険料を負担していた場合には、みなし相続財産として相続税が課税されることはご理解いただけたと思います。

しかし、相続税が課税されるのに、どうして節税につながるのでしょうか?

生命保険金等については非課税枠があるから、というのがその理由です。

具体的な非課税金額は下記の算式の通りです。

【算式】 非課税金額 = 500万円 × 法定相続人の数

例えば、法定相続人が3人の場合には、1500万円が非課税となります。

そのため、生命保険金等が仮に2000万円の場合には、差額の500万円が相続税の課税対象に合算され課税されることになります。

生命保険にまったく加入しておらず、定期預金等の余裕資金がある場合には、一時払終身保険等を活用することで、節税することができます。

一時払終身保険とは、契約時に保険料を一時払いすることで、一生涯の死亡保障を確保できる保険商品をいいます。

被保険者の年齢が若い場合には、預貯金などよりも利回りが高い場合が多く、貯蓄としても利用できますが、相続税対策として利用する場合には、80代など高齢の方も多いため、支払った保険料をそのまま死亡保険金として受け取るようなイメージになると思います。

例えば1499万円の保険料を一時払いして、死亡保険金が1500万円などです。

預金1500万円を相続する場合と死亡保険金1500万円を受け取る場合には、同じ1500万円の現金を手にすることができますが、預金の場合には相続財産に含まれてしまいます。

そのため、一時払終身保険で1500万円を支払うことで、相続財産を1500万円減らすことができ、非課税である死亡保険金1500万円を受け取ることができ、結果的に節税になるというわけです。

節税金額は、仮に法定相続人が3人(非課税枠1500万円)の場合、相続税の税率が最低の10%でも150万円になります。

また、最高税率の55%の場合には825万円の節税になりますので、利用しない手はないでしょう。

一時払終身保険は、保険会社によりますが、中には90歳まで加入できるところもあります。ただし、マイナス金利の影響で販売中止にしている保険会社も増えているようなので、早めの確認が必要です。

■節税以外の活用も可能な生命保険

生命保険は節税対策としてシンプルで使い勝手の良いものですが、節税以外でも相続対策に有効活用できます。

具体的には「遺産分割対策」としての活用です。

遺言書がない場合には、相続人全員で遺産分割協議を行って、合意をしてから財産を分けます。

しかし、生命保険金等は受取人固有の財産となるため、受取人1人で手続きをすることができます。また、受取人固有の財産となることから、仮に相続放棄をした場合でも生命保険金を受け取ることができるのです。

※相続放棄とは、はじめから相続人ではなかったものとする手続きで、被相続人の財産と債務を一切承継しないことになります。

あとは、遺留分対策としての活用方法もあります。

遺留分とは、遺言によって財産を取得できない相続人であっても、最低限保証されている財産をもらえる権利のことをいいます。

例えば、長男と二男がいて、二男には財産を一切遺したくない、全財産を長男に遺したいと思って下記の遺言書を書いたとします。

「すべての財産を長男に相続させる」

しかし、二男には最低限の財産をもらえる権利である遺留分があります。

法定相続人が長男と二男のふたりだけの場合には、法定相続分が2分の1ずつとなり、遺留分は被相続人の財産の2分の1となり、二男が遺留分として請求できる割合は2分の1×2分の1で4分の1となります。

生命保険金等が遺留分対策になる理由は、生命保険金等が受取人固有の財産になるため、原則として遺留分の計算から外れるためです。

そのため、生前に一時払終身保険等で保険料を支払い、生命保険金等の割合を高くすることで、遺留分対策になるのです。

ただし、極端に不公平となってしまう場合には、遺留分の計算に含められてしまうこともあるため、注意が必要です。

DRESSマネー部に入部しませんか?

お金を上手に貯める・増やす・使うことを、一緒に考えてみませんか?

入部はこちら↓