「生前贈与」で相続税を節税する方法

相続税の支払いはできるだけ少なくしたいもの。今回は、相続税を節税するにあたって、もっとも簡単な方法である「生前贈与」について、その基本的な考え方について説明します。生前贈与とは何か、どういったメリット・デメリットがあるのかをみていきましょう。

■相続税の計算方法は?

生前贈与、相続税の節税を説明する前に、まずは相続税の計算方法のお話をします。

ここでは細かい詳細は割愛し、簡単なイメージの説明をします。

まずは課税価格を求める必要がありますが、課税価格の計算は以下の算式になります。

<算式> 課税価格 = ①プラスの財産の合計 - ②マイナスの財産の合計

①プラスの財産の合計(不動産、有価証券、現金預貯金、著作権などの金銭で見積もることのできる財産の全て)

②マイナスの財産の合計(借入金、未払固定資産税、葬式費用などの債務の全て)

課税価格を求めましたら、次に基礎控除額(3000万円+600万円×法定相続人の数)を差し引いて課税遺産総額を求めます。

<算式> 課税遺産総額 = 課税価格 - 基礎控除額

そのため、課税遺産総額を減らすことができれば相続税も減ることになります。

※相続税を計算するイメージを理解してもらうため、みなし相続財産や生前贈与加算などの細かい説明は割愛しています。

■課税遺産相続を減らすには?

課税遺産総額を減らすことができれば相続税も減ることは理解していただけたと思います。

それでは、どのようにして課税遺産総額を減らせば良いのでしょうか?

一般的な課税遺産総額を減らす方法としては

〇財産を減らす

〇債務を増やす

〇財産の価値を下げる

〇基礎控除額を増やす

〇非課税や特例を活用する

などの方法があります。

この中で最も簡単にできる方法が、今回のテーマである「生前贈与」になります。

「生前贈与」をすることで、「財産を減らす」ことができるためです。

■生前贈与とは?

贈与とは、自己の財産を無償で相手方に与えることをいい「生前贈与」とは、一般に生存中の個人から別の個人へ財産を無償で分け与える行為をいいます。

主に相続対策(節税対策、遺産分割対策など)を目的として親族間で行われるのが一般的です。(親族以外に生前贈与することも可能です)

生前贈与をする人を贈与者、受け取る人を受贈者と呼びます。

生前贈与は契約になりますので、贈与者と受贈者双方の合意が必要です。そのため、子(又は孫)のために銀行口座を作って預金を貯めていく親(又は祖父母)も多いと思いますが、受贈者である子(又は孫)が認識していない口座は生前贈与になりません。

詳しくは、次回掲載予定の「税務署に否認されないための生前贈与の注意点」で解説します。

■生前贈与はいくらにすれば良いのか?

生前贈与をすることで、相続税の節税対策になりますが、生前贈与をし過ぎてしまうと逆効果になってしまうこともあります。

まず、贈与税の基礎控除ですが、年間110万円となっています。そのため、年間110万円以下の贈与であれば贈与税はかかりませんが、110万円を超えると贈与税が課税されます。

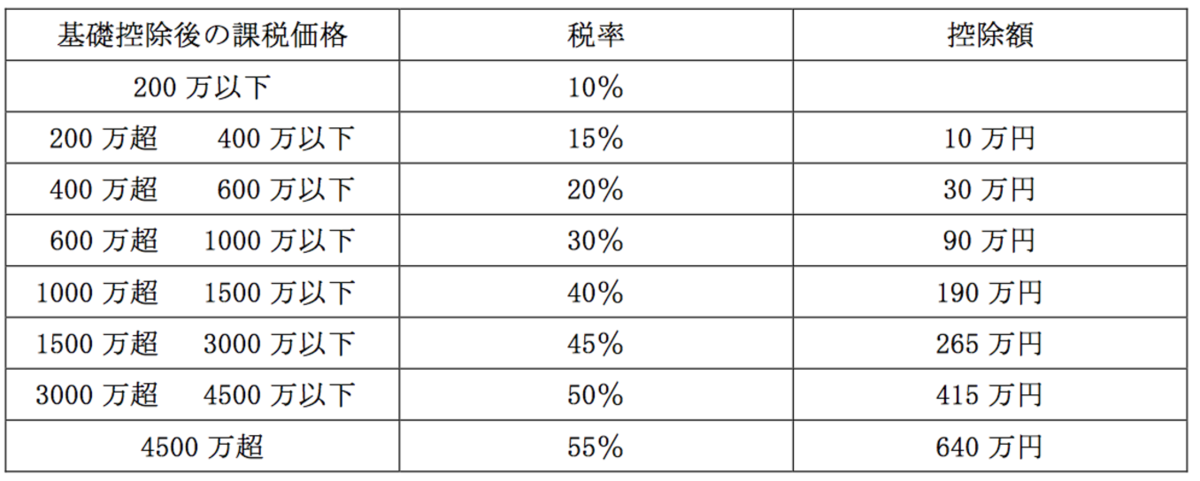

贈与税の税率は下記の贈与税の速算表の通りとなります。

①20歳以上の者が直系尊属から平成27年1月1日以降に贈与を受けた場合

※直系尊属とは、父母、祖父母などの直系の関係にある先の世代の人たちのことをいいます

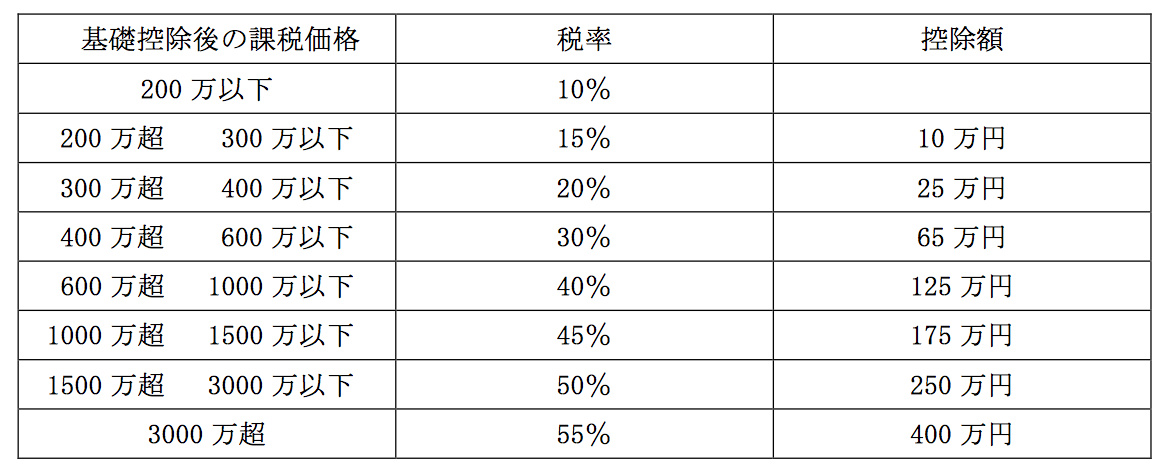

②上記①以外で平成27年1月1日以降に贈与を受けた場合

下記の相続税の税率と比較していただくと、贈与税の税率の方が高くなりやすいのがわかると思います。

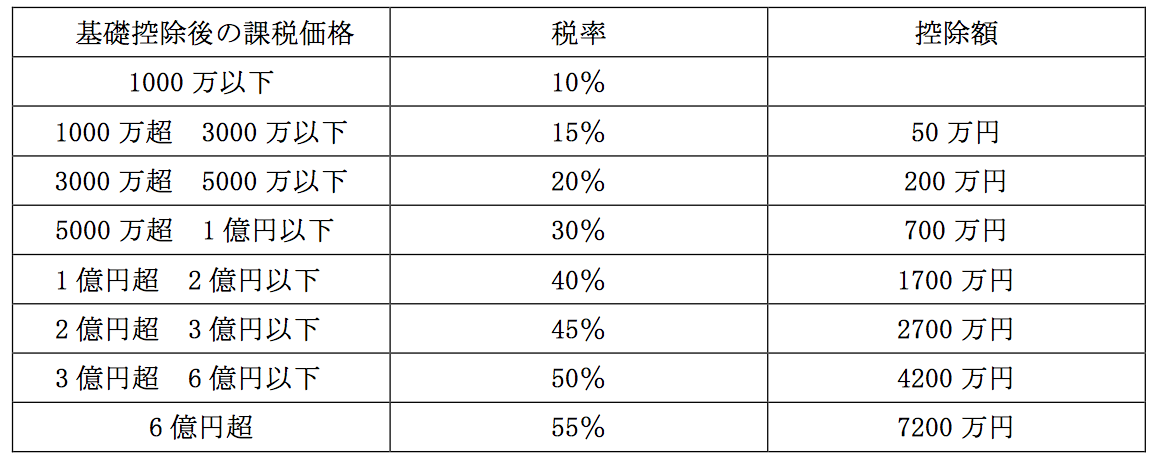

相続税の税率は下記の相続税の速算表の通りとなります。(平成27年1月1日以降の相続)

例えば、相続税は6億円超で55%になりますが、贈与税は①のパターンでも4500万円超で55%になってしまいます。

しかし、だからといって毎年110万円ずつの贈与ですと10年かけても1100万円しか贈与することができません。

そのため、生前贈与をいくらにすれば良いのか?はケースバイケースになります。

判断基準としては①相続税の税率、②生前贈与する財産の金額、③贈与する期間(贈与者の年齢や寿命)などの値が関わっているので、実行する前にシミュレーションすることをお勧めしています。

■生前贈与は手軽だけど落とし穴も多い

相続税の節税方法は、生前贈与に限らず、生命保険の活用、不動産の活用、会社の活用など様々な方法があります。

どれが一番良い方法なのかは、ケースバイケースになりますが、手軽ということに関しては親族間だけで実行できる生前贈与が一番になると思います。

しかし、生前贈与は手軽に実行できることから専門家に相談せずに落とし穴にはまってしまう方がたくさんいます。

例えば「連年贈与」と指摘されてしまうリスクや「税務署に否認」されてしまうリスクが考えられます。

リスクや注意点の詳細については、次回以降の記事で説明したいと思いますが、落とし穴にはまらないように気を付ける必要があります。

■生前贈与のメリットとデメリット

生前贈与の最大のメリットは、手軽に節税できる。という点になると思います。

生前贈与をすることで、課税遺産総額が減り、相続税も減ることにつながりますので、利用しない手はないでしょう。

また、若い世代に生前贈与することで、財産が活用され、経済の活性化にもつながるメリットがあると思います。

逆にデメリットとしては、無計画に生前贈与し過ぎてしまうと、贈与者の生活費が圧迫されてしまうことがあげられます。

生活費が足りなくなり、受贈者である子に面倒をみてもらうことになっては本末転倒になってしまいます。

生前贈与は手軽に実行できる点が最大のメリットですが、無計画に実行してしまうとデメリットもありますので、メリットだけでなく、デメリットやリスクについても把握した上で実行することをお勧めしています。

DRESSマネー部に入部しませんか?

お金を上手に貯める・増やす・使うことを、一緒に考えてみませんか?

入部はこちら↓