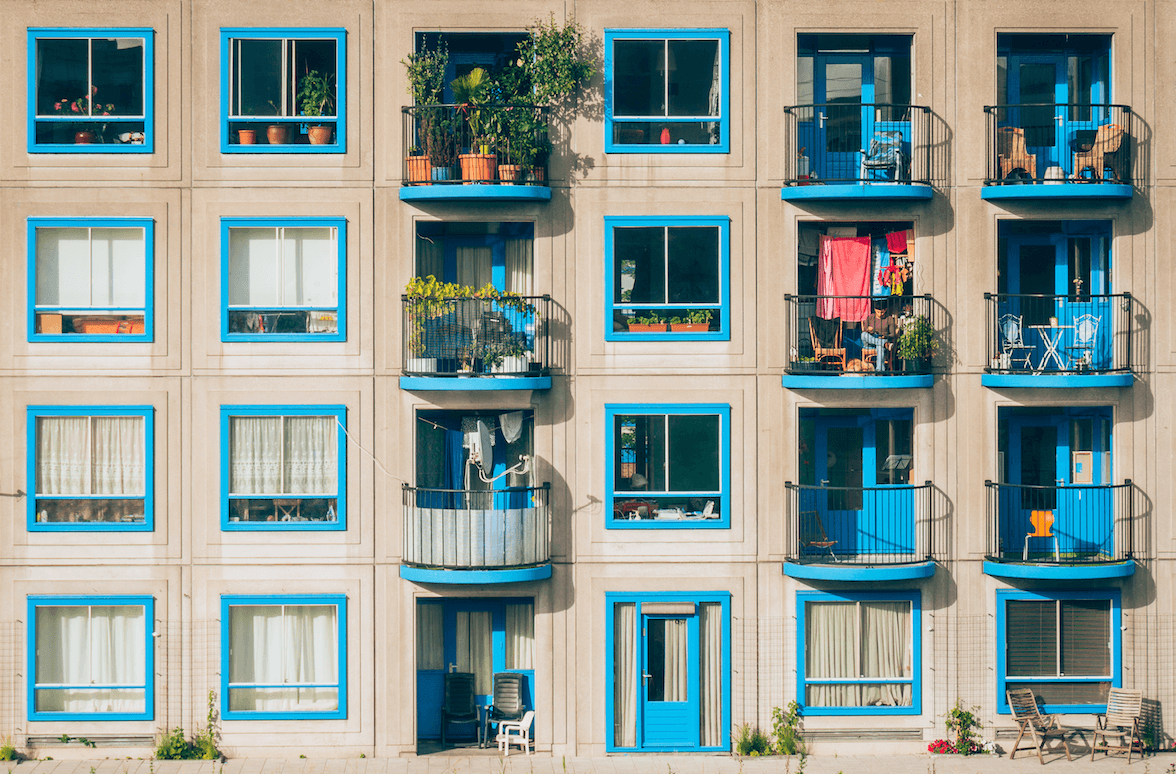

アパート建築に節税効果がある理由

「賃貸アパートを建てると節税効果がある」という話を聞くことがあります。今回は、賃貸アパートの建築がなぜ節税になるのか、詳しく解説します。

■建物の評価額が安くなる

建物の評価については、固定資産税評価額がそのまま相続税評価額になります。

建物の固定資産税評価額は、使われている材質にもよりますが、概ね建築費用の60%程度の評価額になると考えてよいでしょう。

仮に1億円の建築費用がかかっている場合には、建物の評価額が約6000万円になります。

そのため、建物を建築するだけで、約4000万円も評価を下げることができるのです。さらに賃貸用の場合には、上記の建物の評価額から借家権として30%を差し引くことができます。つまり、賃貸用の建物を建築すると下記の通り評価額が大幅に下がります。

1億円×60%=6000万円(※)

6000万円×(100%-30%)=4200万円

※一般的に60%程度になりますが、建物の材質等によって前後します。

何もせずに預貯金で所有していると1億円は1億円の評価額になりますが、賃貸用の建物を建築すると1億円の建築費用をかけた建物が4,200万円の評価額になるのです。

半分以上も評価額が下がるため、節税効果として大きなものになります。

■土地の評価額も安くなる

建物の評価額が安くなることはご理解いただけたと思います。

それだけでも十分な節税効果がありますが、賃貸アパートを建築すると土地の評価額も安くなります。

例えば、相続税評価額が1億円の更地で借地権の割合が60%の地域に賃貸アパートを建築したとします。この場合には、土地の評価が自用地評価から貸家建付地という評価に変わります。

・借地権とは、建物の所有を目的とする地上権および土地の賃借権のことをいいます。つまり、借地人が家やアパートなどの建物を建てて利用する必要があるため、駐車場や資材置き場などで利用する場合には、借地権にはなりません。

・自用地とは、自宅、店舗などのように、ご自身で利用している土地のことです。

・貸家建付地とは、貸家、賃貸アパートなどのように、所有する土地に建築した建物を貸している場合の土地のことです。

具体的な貸家建付地の評価額は以下の計算式になります。

自用地評価額×(1-借地権割合×借家権割合30%×賃貸割合)

なお、借地権割合は地域によって異なり、路線価図を見ると借地権割合が何%か確認できます。

今回の例をこの計算式に当てはめると下記の通りです。

1億円×(1-60%×30%×100%)=8200万円

※賃貸割合とは、建物の部屋数のうち、何部屋を賃貸にしているかという割合です。例えば10部屋のうち9部屋賃貸している場合には賃貸割合は90%になります。ここでは仮に満室と仮定して計算しています。

建物ほどのインパクトはないかもしれませんが、それでも1800万円も評価額が下がっています。

■小規模宅地等の特例

ここまで、建物と土地の評価額が安くなることについて解説してきました。賃貸アパートの場合には、さらに小規模宅地等の特例を適用することができます。

細かい要件については割愛しますが、貸付事業用の場合には200㎡まで50%減額できる特例になります。

仮に上記の土地評価の例で面積が200㎡以内であれば、8200万円の50%である4100万円減額できるのです。

ただし、注意点としては、小規模宅地等の特例は事業用、居住用、貸付用の土地に適用することができるのですが、例えば居住用については330㎡まで80%の減額ができます。

しかし、居住用と貸付用を併用適用することはできません。

一般的には居住用の方の限度面積が330㎡までと大きく、減額の割合も80%と大きいことから、居住用の自宅を優先に適用するケースが多くなります。

※自宅が地方の評価額の低い土地で、貸付用が都内の評価額の高い土地であれば、貸付用から適用した方が有利になることもあります。

具体的には限度面積の按分計算をして適用することになるため、例えば自宅が165㎡であれば、限度面積330㎡の半分を使う計算になります。

そのため、自宅から優先的に適用しても貸付用の土地についても残り半分の100㎡までは小規模宅地等の特例を適用できます。

具体的な按分計算の算式は下記の通りとなります。

(1)特定居住用×200/330+(2)特定事業用×200/400+(3)貸付事業用≦200㎡

記事の事例だと

(1)165㎡×200/330+(2)0+(3)100㎡=200㎡≦200㎡

になります。

小規模宅地等の特例は判断が非常に難しい論点となるため、実際に判断をする際には相続税専門の税理士に相談することをお勧めします。

■トータルの節税金額は

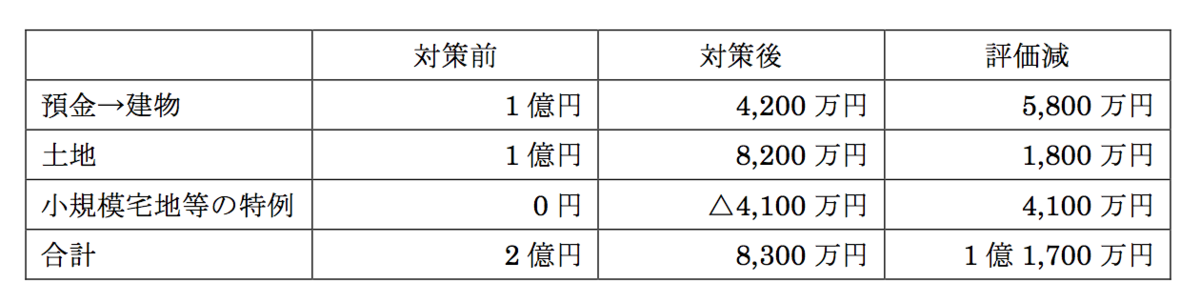

賃貸アパートを建築することで建物、土地の評価額が安くなり、かつ小規模宅地等の特例でさらに減額できる可能性があります。では、具体的に税金がいくら安くなるのかイメージしていただくため、上記の例をまとめてみます。

小規模宅地等の特例も活用できる前提で計算をしていますが、賃貸アパートを建築することで、1億1700万円も評価額が下がっています。

節税金額は所有している財産の額や法定相続人の人数によって税率が異なっていますが、最低税率10%でも1170万円節税できます。最高税率の55%の場合には6435万円も節税できます。

■注意点

節税効果が大きいことから、賃貸アパートの建築を検討する地主は多いですが、節税ありきで考えてしまうと、下記のようなリスクもあるため、慎重に判断する必要があります。

〇キャッシュフローが悪化する

〇修繕費と空室のリスクがある

〇売却が難しくなる

〇広大地(*)の適用が可能な土地の場合には、適用できなくなり逆に評価額が上がってしまう可能性がある

*広大地とは、広くて大きい土地の場合、一定の要件を満たすと大きく評価額を下げることができる評価方法です。平成30年1月1日以降は広大地の評価方法(判断方法)が改正で変わるため、詳細については割愛します。